آشنایی با صندوق اهرمی

صندوق اهرمی یکی از انواع صندوقهای سرمایهگذاری است که در مقایسه با دیگر صندوقها، ساختار متفاوتی دارد. صندوقهای اهرمی دارای دو نوع واحد سرمایهگذاری هستند. واحدهای عادی و واحدهای ممتاز که تفاوت این دو واحد در میزان ریسک آنهاست.

صندوق اهرمی با بهرهگیری از مکانیزم اهرم امکان کسب بازدهی چند برابری نسبت به بورس را برای دارندگان واحدهای ممتاز فراهم میسازد؛ اما بهتر است ابتدا با مکانیزم اهرم مالی آشنا شده و در ادامه بیشتر با واحدهای عادی و ممتاز آشنا شوید.

اهرم مالی ابزاری است که با استفاده از آن معاملهگران و سرمایهگذاران میتوانند از طریق سرمایه قرض گرفته شده (وام یا اعتبار) سرمایهگذاری کنند. در صندوقهای اهرمی واحدهای ممتاز میتوانند از اهرم بهره ببرند. این واحدها قابلمعامله یا ETF هستند و در بورس خرید و فروش میشوند. در سوی مقابل، دارندگان واحدهای عادی، اعتبار واحدهای ممتاز را تامین کرده و تحت هر شرایطی سود ثابتی را دریافت میکنند.

در حقیقت، دارندگان واحدهای ممتاز تحت هر شرایطی بازدهی دارندگان واحدهای عادی را تامین میکنند. بر خلاف واحدهای ممتاز، ساختار واحدهای عادی مبتنی بر صدور و ابطال است. البته بازدهی واحدهای عادی در صندوقهای اهرمی بازار متفاوت است. مثلا واحدهای عادی صندوق جهش فارابی بیشتری سود معادل ۲۷ تا ۳۵ درصد را به سرمایهگذاران میدهد. جهت سرمایهگذاری در واحدهای عادی این صندوق میتوان از طریق ورود به فارابیزون اقدام کرد. حالا که با صندوق اهرمی آشنا شدید، بهتر است مولفههای بنیادی صندوقهای اهرمی بررس شوند.

شناسایی عوامل تاثیرگذار بنیادی در صندوقهای اهرمی

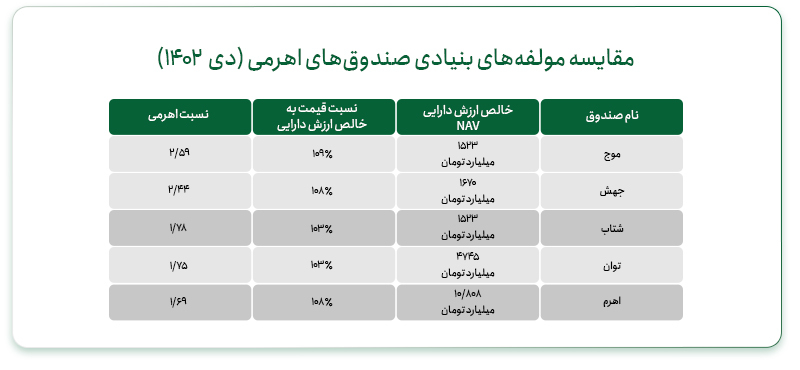

برای انتخاب یک صندوق اهرمی مناسب، بهتر است مولفههای بنیادی مثل خالص ارزش داراییها (NAV)، نسبت اهرمی، نسبت قیمت به خالص ارزش داراییها (P/NAV) و همچنین ترکیب دارایی صندوقها مورد بررسی قرار گیرد. در جدول زیر میتوانید اطلاعاتی در رابطه وضعیت بنیادی صندوقهای اهرمی موجود در بازار مشاهده کنید:

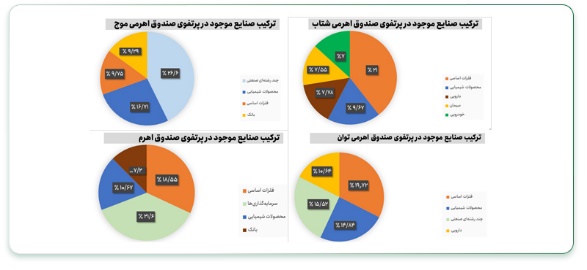

هر چه نسبت اهرمی در صندوقها بیشتر باشد، پتانسیل بازدهی صندوق نیز بالاتر میرود. از دیگر نکات مهمی که میتوان در رابطه با وضعیت بنیادی صندوقهای اهرمی در نظر گرفت، ترکیب دارایی آنها در صنایع مختلف بازار است. بررسی صنایع موجود در سبد دارایی صندوقها به شما کمک میکند تمرکز سبدگردان بر روی صنایع را از نظر دلاری یا ریالی بودن، شناسایی کنید. در نمودارهای زیر میتوانید سهم صنایع مختلف را در ترکیب دارایی صندوقهای اهرمی بازار مشاهده کنید.

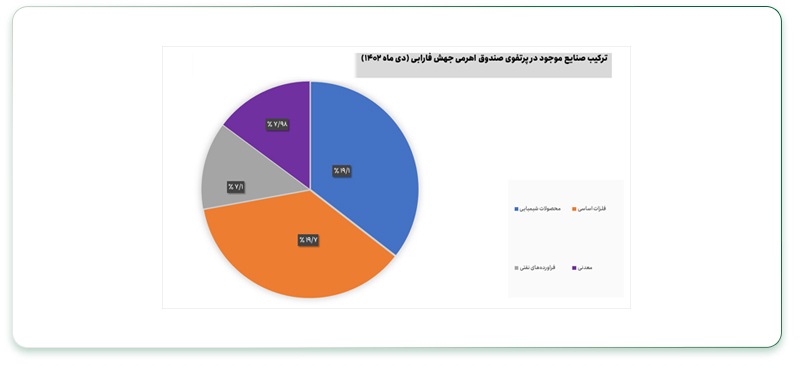

ترکیب صنایع در پرتفوی صندوقهای اهرمی شباهتهایی بایکدیگر دارد. به طور مثال، صنایعی مانند فلزات اساسی و محصولات شیمیایی در تمامی صندوقها موجود است. اما، صندوق اهرمی جهش فارابی را به واسطه سرمایهگذاری در صنعت فرآوردههای نفتی میتوان صندوق دلاریترین صندوق اهرمی بازار در نظر گرفت:

همانطور که مشاهده میکنید صندوق جهش فارابی، دلاریترین صندوق اهرمی موجود در بازار است. در حقیقت، بیش از ۵۳ درصد از کل داراییهای این صندوق به سهام صنایع شیمیایی، فلزات اساسی، فرآوردههای نفتی و محصولات معدنی اختصاص یافته است. صنایع دلاری به علت صادراتمحور بودن محصولاتشان، درآمد دلاری خلق کرده و در نتیجه، معمولا رشدی بالاتر از دلار و بورس دارند. در ادامه با پنج سهم برتر سبد دارایی صندوق جهش بیشتر آشنا خواهید شد.

سبد دلاری بورس

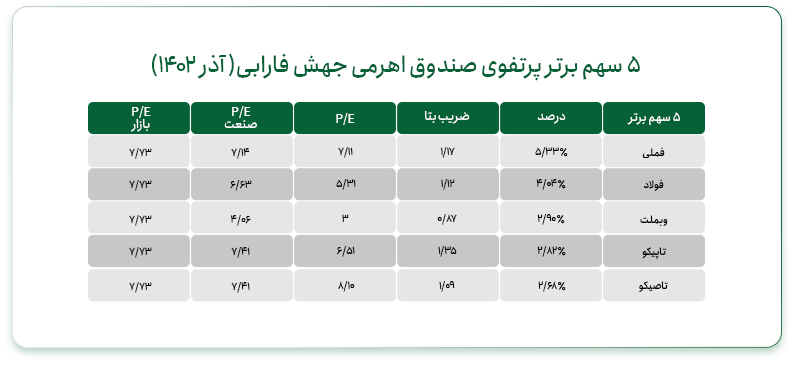

یکی از تاثیرگذارترین عوامل در بازدهی یک صندوق، نسبت پنج سهم برتر موجود در سبد دارایی صندوق است. وزن پنج سهم برتر، تاثیر مهمی بر بازدهی کلی صندوق دارد. در جدول زیر میتوانید پنج سهم برتر موجود در صندوق اهرمی جهش فارابی را مشاهده کنید.

وضعیت P/E این پنج سهم در مقایسه با P/E بورس، نشان از شرایط مطلوب صندوق و تمرکز مدیران آن بر سهام ارزشی بازار دارد. در حقیقت، سهام ارزشی به سهام شرکتهایی گفته میشود که قیمت آنها زیر ارزش ذاتی خود قرار دارند. شاید پیشبینی نتیجه سرمایهگذاری در یک صندوق با سبد دارایی دلاری و بهرهگیری از مکانیسم اهرم برای شما جالب باشد.

بازدهی فراتر از دلار و بورس

وارن بافت، سرمایهگذار افسانهای بورس اعتقاد دارد سرمایهگذاری در یک دارایی که قیمت آن زیر ارزش ذاتی خود قرار دارد، میتواند بهترین سود را به همراه داشته باشد. در نتیجه بررسی صندوقهای اهرمی بازار و مولفههای بنیادی تاثیرگذار بر آنها، میتوان صندوق جهش فارابی را در حال حاضر بهترین صندوق اهرمی بازار از نظر بنیادی در نظر گرفت. صندوق جهش با توجه به ترکیب دارایی دلاری و مکانیسم اهرم میتواند رشدی بالاتر از بازار و سایر صندوقهای اهرمی در روندهای صعودی داشته باشد.